令和5年10月1日から開始されるインボイス制度。

制度導入に伴い課税事業者(消費税申告をする方)になる方もいらっしゃるのではないでしょうか。

消費税計算には簡易課税という方法があるのをご存じでしょうか。

今回は簡易課税制度について解説します。

簡易課税制度を選択すべき理由

簡易課税を選択すべき理由は大きく2つあります。

- 経理作業がラク

- 計算作業がラク

それでは具体的に2つの理由についてご説明します。

経理作業がラク

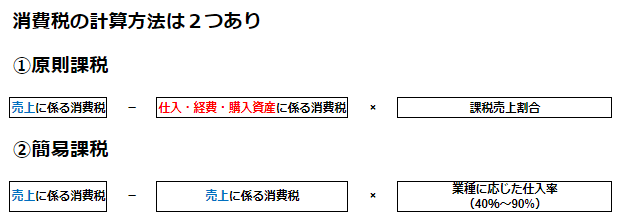

消費税の計算方法は2つあります。

原則課税と簡易課税です。

原則課税の場合はざっくりいうと

売上にかかる消費税と仕入・経費・購入資産にかかる消費税

を集計し差し引きして納める税金を計算します。

したがって経理として必要な作業は次の3つです。

原則課税の経理作業

①売上(収入)のチェック

②仕入・経費・購入資産のチェック

③帳簿、請求書などの保存

具体的にご説明します。

①売上(収入)のチェック

消費税の対象である売上のチェック(※)

消費税率10%、8%のチェックが必要です。

※ほとんどの売上(収入)は消費税の対象ですが

不動産賃貸収入や補助金収入は非課税・不課税売上といい、消費税の対象外です。

②仕入・経費・購入資産のチェック

消費税の対象である仕入・経費・購入資産のチェック(※)

消費税率10%、8%のチェック

支払先がインボイスの発行事業者かどうかのチェックが必要です。

※ほとんどの経費は消費税の対象ですが

給与、社会保険料、収入印紙代などは消費税の対象外です。

③帳簿、請求書などの保存

会計入力において取引の相手の名前、年月日、内容、金額の記載が必要になります。

また受け取った請求書などの書類は保存しないといけません。

一方簡易課税の場合は売上を基準に消費税額を計算するので

次の1つのみになります。

簡易課税の経理作業

①売上(収入)の課税対象、税率チェック

したがって経理作業は簡易課税の方がラクです。

選択する計算方法によって

もとめられる作業が大幅に異なります。

計算がラク

原則課税と簡易課税の計算方法は次のようになります。

簡易課税の業種に応じた仕入率とは次のようになります。

| 区分 | 売上内容 | みなし仕入率 |

| 1種 | メーカーや輸入業者から商品を仕入れて、小売業者へ販売(卸売業) | 90% |

| 2種 | 商品を消費者へ売る販売(小売業) | 80% |

| 3種 | 建設や飲食店での持ち帰り製品など原料に手を加えて製品にして販売(製造業) | 70% |

| 4種 | 事業の資産(車、備品、機械など)の売却代金、飲食店など | 60% |

| 5種 | 士業、コンサルなどサービス業 | 50% |

| 6種 | 不動産業 | 40% |

消費税計算の対象となる売上のみを集計すればよいため

簡便的に計算できます。

したがって計算も簡易課税の方がラクです。

注意点は?

メリットばかり挙げましたが

簡易課税を選択する場合の注意点が5つあります。

5つの注意点

①届出書を提出する

②2年前の消費税の対象となる売上(収入)が5,000万円以下である

③基本的に2年間は強制適用

④選択しない届出を出さない限りずっと有効

⑤原則課税のほうが納税額が少ない場合もあり

それぞれ具体的に説明いたします。

①届出書を提出する

簡易課税で計算したい場合は、税務署へ計算方法を選択することを届出書で提出しなければなりません。

また届出書には提出期限があり

翌年から適用を受けたい場合は、今年中に提出する必要がありますが

インボイス制度開始後しばらくの間は

インボイス発行ができる事業者として登録を受けた場合

登録を受けた年に届出書を提出すればその年に簡易課税を選択することができます。

②2年前の消費税の対象となる売上(収入)が5,000万円以下である

簡易課税は小規模な事業者が受けることができる制度になります。

したがって消費税の対象となる売上(収入)が5,000万円を超えた年は

翌々年は簡易課税で計算ができません。

③基本的に2年間は強制適用

去年は原則課税、今年は簡易課税、翌年は原則課税というように

毎年計算方法を変更することができず、2年間は同じ計算方法になります。

ただし、例外として2年前の消費税の対象となる売上(収入)が5,000万円を超えている場合は

強制されません。

④選択しない届出を出さない限りずっと有効

簡易課税を選択する届出を提出している場合は

選択しない届出を出さない限りずっと有効になります。

たまにあるケースとして十数年前に届出を提出していたがそのことを忘れており

原則課税で申告したが簡易課税で申告しなければならなかった場合があります。

売上5,000万円を超えたとき、しばらく簡易課税を選択できないときは

一度選択しない届出書を提出し、ステータスをリセットすることをおすすめします。

⑤原則課税のほうが納税額が少ない場合もあり

簡易課税の計算方法はある程度、原則課税と変わらない設定になっていますが

とくに次のような場合は、原則課税を選択したほうが有利な場合があります。

- 輸出を行っている

- 設備投資を行ってる

- 新しく事務所を設置する(移転する)

大きな支出が生じる場合は

支払う消費税額も大きくなるため預かった消費税<支払った消費税となり

国からお金が返ってくるケースがあるので注意が必要です。

簡易課税の場合は売上を基礎に計算するので

国からお金が返ってくることはありません。

まとめ

以上、インボイス制度で個人事業主は簡易課税を選択すべき理由ついて説明いたしました。

- 経理作業がラク

- 計算方法がラク

この記事がご参考になれば幸いです。

最後までお読みいただきありがとうございます。

投稿者プロフィール

- ひとり経営専門コンサルタント/税理士 門脇頼介

関西学院大学商学部卒。

かどわき会計事務所代表。1990年生まれ、神戸在住。

無職のまま大学を卒業してしまう。就職に苦戦し何とか入社した税理士事務所でも、全く戦力にならず途方に暮れる。

積極的に手を挙げることで徐々に仕事が出来るようになる。また税理士試験も順調に合格することができ、お客様に感謝される機会も増え社会人として充実する。

怒号が響く、所長の機嫌に右往左往する職場環境で転職するが、転職先でも採算が合わない、相性の合わない顧客との対応に苦慮する。また急速な拡大を目指す組織では従業員の退職が相次ぎ、職場環境が悪化するのを目の当たりにし、違和感を覚える。

その後独立開業する。組織のしがらみに囚われない、規模の拡大を目指さないが、仕事もプライベートも充実させる生き方を目指している。ひとり経営者の支援に特化しており、日々奔走中

最新の投稿

税金(個人事業主向け)2022年11月10日インボイス制度後個人事業主は簡易課税を選択すべき?原則課税との違いは?

税金(個人事業主向け)2022年11月10日インボイス制度後個人事業主は簡易課税を選択すべき?原則課税との違いは? 税金(個人事業主向け)2022年11月5日インボイス制度で個人事業主が確認すべき重要事項3選

税金(個人事業主向け)2022年11月5日インボイス制度で個人事業主が確認すべき重要事項3選 税金(全般)2022年9月12日事業所得と雑所得の違いは?副業は要注意!

税金(全般)2022年9月12日事業所得と雑所得の違いは?副業は要注意! 税金(全般)2022年9月7日個人事業主のインボイス制度⑤ ~個人事業主の手続き編~

税金(全般)2022年9月7日個人事業主のインボイス制度⑤ ~個人事業主の手続き編~